【黄金四季报】大A坐火箭 黄金继续冲

- 联系我们

- 2024-09-30

- 18

| 【新澳门内部资料精准大全】 |

| 【2024澳门天天开好彩大全】 |

| 【管家婆一肖-一码-一中一特】 |

| 【澳门一肖一码必中一肖一码】 |

| 【2024澳门正版资料免费大全】 |

| 【澳门一肖一码100准免费资料】 |

| 【2024澳门特马今晚开奖】 |

| 【2024正版资料大全免费】 |

| 【2024澳门天天六开彩免费资料】 |

| 【澳门今晚必中一肖一码准确9995】 |

| 【澳门天天开彩好正版挂牌】 |

| 【2024澳门天天六开彩免费资料】 |

| 【澳门一码一肖一特一中2024】 |

| 【澳门管家婆一肖一码100精准】 |

| 【2004新澳门天天开好彩大全】 |

| 【新澳天天开奖资料大全】 |

| 【新澳门天天彩2024年全年资料】 |

| 【2024澳门天天开好彩大全杀码】 |

| 【2024新澳门天天开好彩大全】 |

| 【2024澳门天天六开彩免费】 |

| 【2024天天六开彩免费资料】 |

| 【澳门一码一肖一特一中管家婆】 |

来源:紫金天风期货研究所

【20240930】【黄金四季报】大A坐火箭 黄金继续冲

观点小结

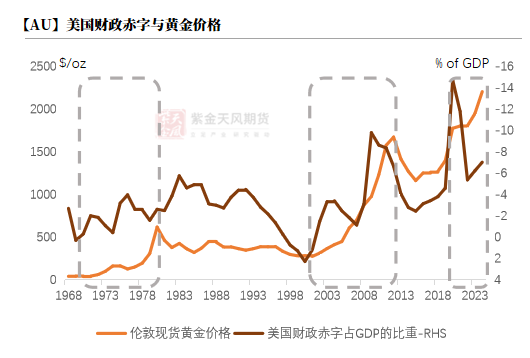

2024财年前11个月,美国的财政赤字情况未见改善,债务前景令人担忧,这进一步加剧了对美元货币信用体系稳定性的担忧。历史上,美国财政赤字的扩大与黄金价格的上涨呈现出显著的同步性。

由于美国劳动力市场增速放缓,通胀逐渐得到控制,在9月的联邦公开市场委员会(FOMC)会议上,美联储出人意料地降息50个基点,启动了本轮降息周期。实际利率的下降对黄金等无息资产是利好消息。

尽管全球央行购金步伐近月有所减缓,但对许多央行来说,黄金在总储备资产中的占比依然较低,存在增加配置的空间。

欧美央行的连续降息降低了持有黄金的成本,这一变化带来的黄金ETF资金净流入,成为支撑金价上涨的新动力。

当前的宏观经济环境总体上对金价上涨是有利的,我们维持对黄金的看涨建议。

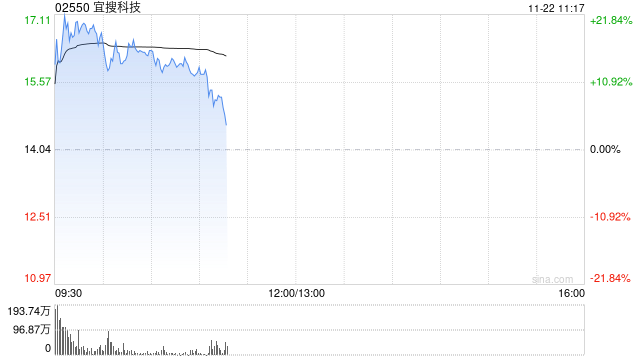

此外,近期国内推出了数十年来最大胆的政策组合,旨在为经济注入新活力。刺激政策公布后,股市应声上涨,沪深300指数创下了15年来最大的周度涨幅。在这一背景下,人民币汇率的升值前景可能会抵消沪金价格的一定涨幅。

近期行情回顾

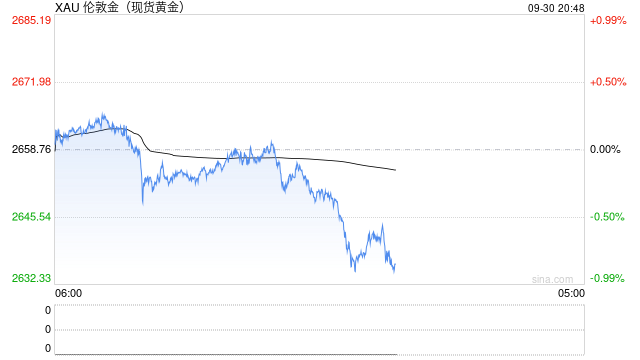

黄金价格与降息预期

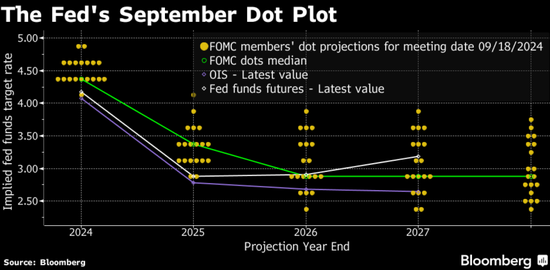

9月意外降息50bps是鲍威尔对7月的补偿

鲍威尔发言显著鹰派:

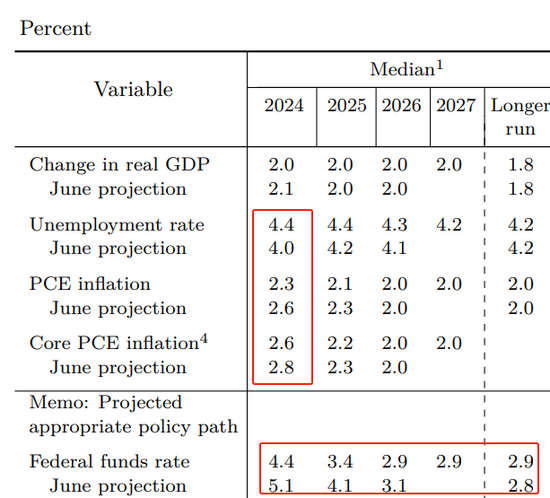

利率预测:虽然2024年内的利率中值位于4.25%-4.5%之间(再将50bps),但有7位官员选择4.5%-4.75%(25bps),他们隐性地不支持本次会议直降50bps。

政策声明:就业增速已经放缓且通胀“取得了进一步进展”但仍有些偏高。

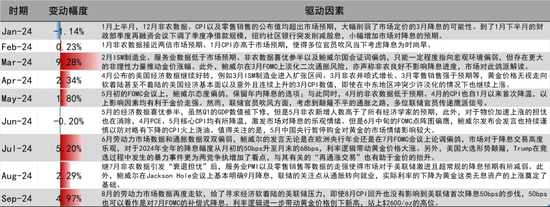

行情变化及驱动因素

金价飙升的大前提

——美国财政前景堪忧

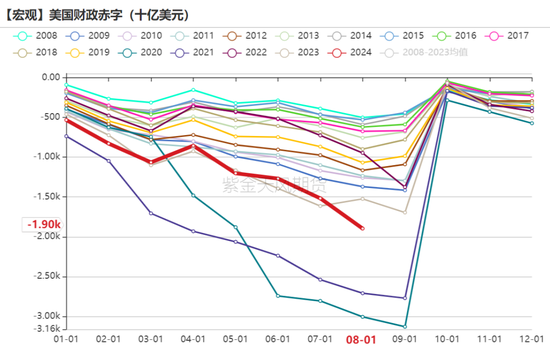

2024财年前11个月赤字情况未有改善

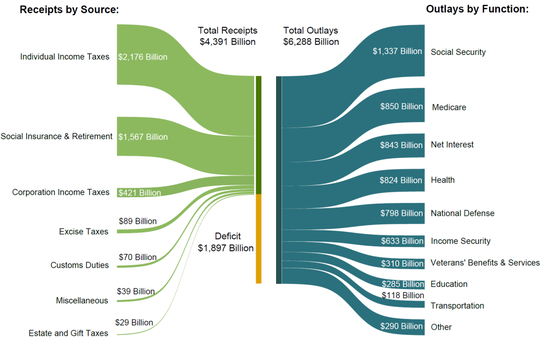

美国财政部发布的数据显示,2024财年前11个月的财政赤字已高达1.9万亿美元,这一数字仅次于受疫情影响的2020年和2021年,同比增幅达到24.4%。尽管美国经济似乎正逐步走向软着陆,但财政赤字的状况并未得到改善。

在财政支出的细分项中,2024财年前11个月公共债务的净利息支出已高达8430亿美元,占到了财政赤字的近一半。这一利息支出已超过了国防开支,成为财政支出中的‘三座大山’之一。

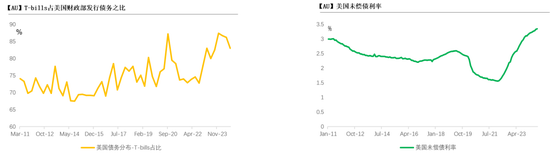

融资成本高企推升利息支出

利息支出的不断攀升主要归因于联邦政府基金利率的上升。最新统计数据显示,截至8月,美国未偿债务的利率已攀升至3.35%,这是自2009年9月以来的最高水平。

为了满足未来的融资需求并控制利息成本,自2022年以来,美国财政部一直在避免在高利率环境下发行长期债券。相反,财政部转而发行期限在1年以内的短期国库券(T-bills)来管理债务。截至8月,短期国库券在美国财政部发行的总债务(包括短期国库券、票据、债券和通胀保护债券)中所占比例已高达83%。

黄金价格与美国财政赤字通常具有良好的同步性

财政开支的超发不但会引发通胀的问题,也会引起其他经济体对于美元信用货币体系的不信任。从历史角度回顾,黄金价格与美国财政赤字通常具有良好的同步性,当财政赤字开始增加时,往往对应黄金牛市的起点。

回顾历史上黄金价格的两次重大跳跃,上世纪70-80年代期间,赤字率从0.26%最高攀升至5.7%,现货黄金价格也从35美元/盎司开始上涨,至1980年达到850美元/盎司;2001-2010年间,赤字率从1.44%升至8.6%,金价同时上涨,在2012年最高达到1921美元的高峰。

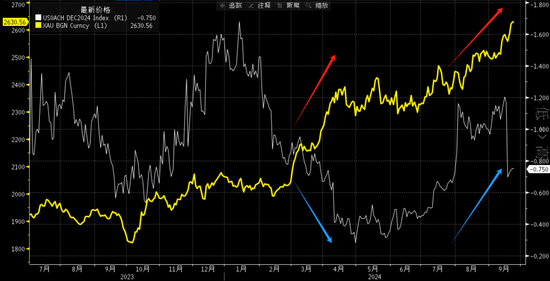

金价受益于实际利率的降低

劳动力市场向低速换档

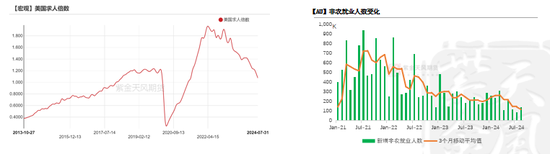

官员们此前一直将政策重心放在遏制通胀上,直到7月末的联邦公开市场委员会(FOMC)会议,才转变论调,倾向于支持劳动力市场的充分就业。8月的美国月度就业报告显示,美国的职位空缺与失业人数比率(求人倍数)放缓至1.07,达到近3年来的最低水平。非农新增就业人数的三个月移动平均值下降至116,000,并存在进一步下降的风险。

为了避免重蹈2021年“通胀暂时论”的覆辙,并对劳动力市场造成不必要的伤害,美联储主席鲍威尔在9月采取了补偿性的降息措施,大幅降息50个基点,大刀阔斧地开启了本轮降息周期。实际利率的降低正是有利于黄金这类无息资产。

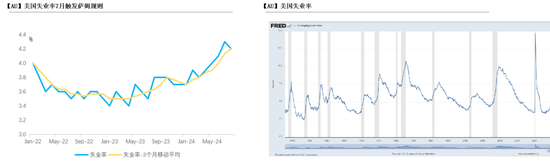

历史经验显示失业率的上升不容忽视

萨姆规则指出,当失业率的3个月移动平均数从过去12个月的最低点上升超过0.5%时,美国经济可能会进入衰退期。7月份的失业率数据已经触发了这一规则,这与过去50年的历史数据相符合,进一步加剧了市场的担忧情绪。

失业行为的一个关键特征是,在经济衰退开始之前,失业率通常会缓慢上升,而在衰退即将到来时,失业率的上升速度会加快。历史上,一旦失业率持续上升,通常不会有回落的迹象。

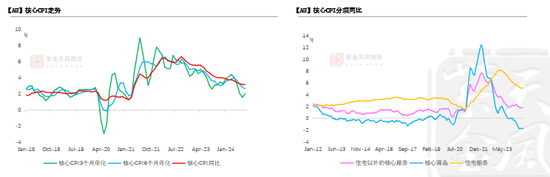

通胀的“最后一英里”风险仍存

自三季度起,美联储的政策制定者已将关注焦点从通胀问题转向就业市场,他们对通胀可持续地回落至2%的目标的信心不断增强。8月,排除能源与食品的核心CPI的6个月年化增速显著下降至2.65%,不再成为美联储启动降息周期的障碍。

分析具体分项,尽管8月份的能源价格下跌,但超级核心分项(月度增速0.327%)、住宅服务项(月度增速0.52%)和核心商品项(月度增速-0.166%)的轻微上升引发了对通胀“最后一英里”的讨论。然而,从整体趋势来看,潜在通胀的下行趋势并未发生根本性改变。

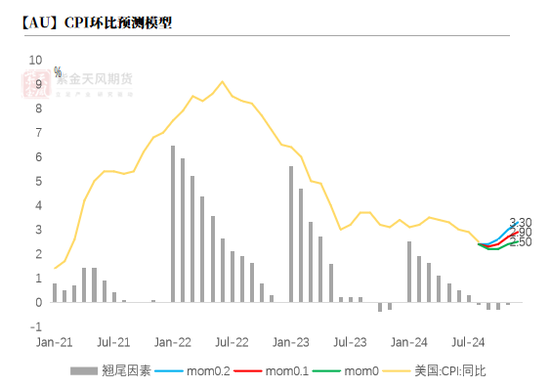

通胀不再是Fed降息的阻碍

拆解核心通胀的各个分项,我们可以发现,无论是具有较强粘性的住房分项,还是即将出现反弹的核心商品(如二手车)分项,都预示着CPI短期内难以顺利降至美联储设定的2%的目标水平。环比预测模型显示,即使未来以零增速进行线性外推,到年底时,CPI的同比读数仍可能维持在2.5%左右。

然而,无论是在8月的杰克逊霍尔(Jackson Hole)会议还是9月的联邦公开市场委员会(FOMC)会议上,美联储主席鲍威尔都表达了对通胀进展的信心和较高的容忍度。因此,从风险平衡的角度考虑,通胀的“最后一英里”已不再是阻碍美联储降息的因素。

黄金ETF、央行购金

为金价带来新的支撑

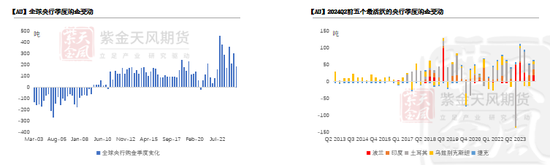

政府部门的黄金购买仍在继续

根据世界黄金协会的最新数据,2024年第二季度全球央行的净购金量达到了183吨。在这一时期,最活跃的买家包括波兰央行和印度央行,它们各自增持了18.7吨黄金。土耳其央行也表现积极,增持了14.6吨。乌兹别克斯坦央行和捷克央行分别增持了7.5吨和5.9吨黄金。

与此形成对比的是,中国央行的黄金储备已经连续第四个月保持不变。尽管全球央行的购金步伐在近几个月有所减缓,但政府部门对黄金的购买仍在持续,显示出黄金作为储备资产的稳定性和吸引力。

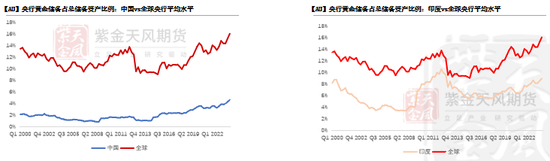

新兴市场国家央行仍有增持黄金的空间

尽管近期购买速度有所放缓,我们依然相信官方部门将继续保持对黄金的净买入态势。对许多央行而言,黄金在总储备资产中的占比仍然相对较低,这意味着它们有进一步增持的空间。

此外,我们预计,那些目前不太活跃的央行和其他官方机构可能会以行业同行为参照,增加自身的黄金储备。这种策略可能是基于对黄金作为避险资产和价值储存手段的长期信心,以及对当前宏观经济环境的审慎考量。

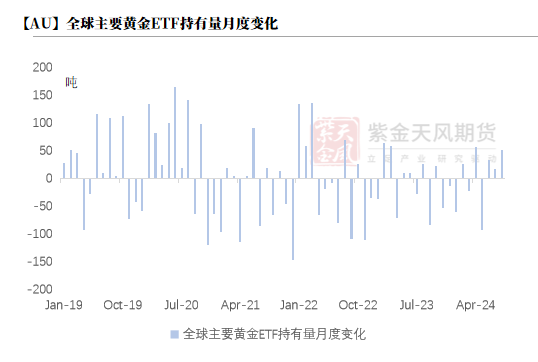

欧美央行降息推升黄金ETF净流入

过去三年中,投资者大体上减持了黄金ETF,导致全球黄金ETF的持有量在5月中旬降至自2019年以来的最低点。然而,自6月份起,情况开始转变,黄金ETF连续三个月实现了资金净流入。这一变化主要是由于欧美央行接连降息,降低了持有黄金头寸的成本,而这正是之前黄金价格上涨所缺失的推动因素。

预计随着投资者增加黄金在其投资组合中的比例,黄金ETF的流入量将进一步增加。

作者:刘诗瑶

从业资格证号:F3041949

交易咨询证号:Z0019385

本文由元化于2024-09-30发表在四川庆凯内爬式布料机厂,如有疑问,请联系我们。

本文链接:https://qingkaigj.com/post/18518.html

发表评论