穿越周期:平安三季报的“稳”与“进”

- 产品中心

- 2024-10-21

- 21

| 【新澳门内部资料精准大全】 |

| 【2024澳门天天开好彩大全】 |

| 【管家婆一肖-一码-一中一特】 |

| 【澳门一肖一码必中一肖一码】 |

| 【2024澳门正版资料免费大全】 |

| 【澳门一肖一码100准免费资料】 |

| 【2024澳门特马今晚开奖】 |

| 【2024正版资料大全免费】 |

| 【2024澳门天天六开彩免费资料】 |

| 【澳门今晚必中一肖一码准确9995】 |

| 【澳门天天开彩好正版挂牌】 |

| 【2024澳门天天六开彩免费资料】 |

| 【澳门一码一肖一特一中2024】 |

| 【澳门管家婆一肖一码100精准】 |

| 【2004新澳门天天开好彩大全】 |

| 【新澳天天开奖资料大全】 |

| 【新澳门天天彩2024年全年资料】 |

| 【2024澳门天天开好彩大全杀码】 |

| 【2024新澳门天天开好彩大全】 |

| 【2024澳门天天六开彩免费】 |

| 【2024天天六开彩免费资料】 |

| 【澳门一码一肖一特一中管家婆】 |

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

作为中国股市中“核心资产”的代表,中国平安正迎来新一轮价值重估。

10月21日晚间,中国平安披露2024年第三季度报告。在去年及上半年高速增长的基础上,中国平安收入、营运净利润等财务指标表现稳健,同时寿险及健康险新业务价值继续保持双位数的高速增长。

财务指标的稳定表现,叠加寿险改革的不断进击,中国平安“综合金融+医疗养老”的战略行棋正在发生微妙的变化——由守转攻,由投入到兑现。这不仅由中国平安优秀的基本面决定的,更是当下政策面助力和宏观经济演进中的必然。

核心业绩指标稳健增长

报告显示,今年1至9月,中国平安实现归属于母公司股东的营运利润1138.18亿元,同比增长5.5%;归属于母公司股东的净利润1191.82亿元,同比增长36.1%;营业收入7753.83亿元,同比增长10.0%;年化营运ROE(净资产收益率)为15.9%。

纵观中国平安业绩,其寿险及健康险、财产保险以及银行三大核心业务均实现了稳健增长,表现亮眼。三项业务合计归属于母公司股东的营运利润1196.51亿元,同比增长5.7%。

事实上,中国平安业绩稳步增长的背后,离不开公司战略的成功布局与深入实施。

近年来,中国平安“产品+服务”模式正在深度赋能金融主业。数据显示,截至2024年三季度末,中国平安享有医疗养老生态圈服务权益的客户覆盖寿险新业务价值占比超69.6%。

随着中国平安医疗养老战略持续落地,其差异化优势价值凸显。截至2024年9月末,平安2.40亿的个人客户中,有近63%的客户同时使用了医疗养老生态圈提供的服务,其客均合同数约3.35个、客均AUM达5.78万元,分别为不使用医疗养老生态圈服务的个人客户的1.6倍、3.9倍。

同时,医疗养老生态圈对寿险主业的赋能价值持续凸显。2024年前三季度,超1950万平安寿险的客户使用医疗养老生态圈提供的服务,其中新契约客户使用健康服务占比约76%。享有医疗养老生态圈服务权益的客户覆盖寿险新业务价值占比超69.6%,其中养老权益客户新业务价值占比约39.0%,医疗健康权益客户新业务价值占比约30.6%。

截至9月30日,中国平安保险资金投资组合规模超5.32万亿元,较年初增长12.7%。2024年前三季度,中国平安保险资金投资组合实现年化综合投资收益率5.0%,同比上升1.3个百分点。

寿险改革更进一步

如果说稳健的业绩表现是决定中国平安投资价值的硬币A面,那寿险改革的成效便是硬币的B面。

作为市场最关心的核心业绩指标之一,中国平安寿险及健康险业务新业务价值在今年前三季度达成351.60亿元,同比增长34.1%;按标准保费计算的新业务价值率31.0%,同比上升5.7个百分点。

渠道转型是寿险改革的重要一环。2024年前三季度,代理人渠道新业务价值同比增长31.6%,代理人人均新业务价值同比增长54.7%,队伍产能有效提升。焦以“优”增“优”,截至2024年9月末,个人寿险销售代理人数量36.2万;新增人力中“优+”占比同比提升4个百分点。

其余渠道方面,银保渠道上半年新业务价值则同比增长68.5%。社区网格化渠道实现存续客户13个月保单继续率同比提升6.6个百分点,新业务价值同比提升超300%。银保渠道、社区金融服务及其他等渠道贡献了平安寿险新业务价值的18.8%,贡献同比提升2.4个百分点。

与此同时,平安寿险也在深化健康养老领域布局。前三个季度,平安寿险健康管理已服务近1950万客户。截至9月末,居家养老服务覆盖全国75个城市,累计超15万名客户获得居家养老服务资格;平安高品质康养社区项目已在5个城市启动,拟于2025年起逐步开业。

此外,作为中国平安另一大核心业务,2024年前三季度,平安产险实现保险服务收入2460.22亿元,同比增长4.5%;实现营运利润139.87亿元,同比增长39.7%。平安产险通过强化业务管理与风险筛选,整体综合成本率保持在97.8%的健康水平,同比优化1.5个百分点,持续领先市场。

“核心资产”投资价值凸显

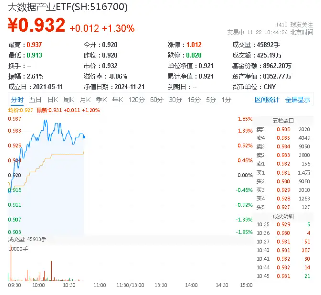

从国庆假期前市值重返万亿后,中国平安股价伴随大盘调整进入休整期。不过从10月21日的最新收盘价来看,其股价已经与节前9月30日的收盘价基本持平,显示其经过节后一轮震荡后,逐渐进入支撑位。

结合中国平安三季报的业绩表现来看,中国平安当前的估值仍处于历史地位,其投资价值凸显。

从中国平安近年来的业绩表现来看,其核心业绩指标在最近的多个报告期内均创下新高。与之相挂钩,中国平安的分红金额也屡创新高,其过去五年的现金分红总额年复合增长率达7.0%,股票收益率在A股公司中名列前茅。同时,作为公司业务的主要贡献者,寿险业务的新业务价值和新业务价值率更是自去年以来保持了高速增长,显现出未来不断增长的潜力。

从资产负债管理来看,中国平安具备穿越牛熊周期的能力。具体来看,中国平安在资产负债久期匹配方面表现出色,这在保险行业中尤为重要。近年来,中国平安通过延展资产久期,使得资产久期与负债久期匹配,有效管理了利率风险。过去10年来,中国平安的平均综合投资收益率为5.4%,远超内含价值长期投资回报率假设。

从市场地位和战略布局来看,中国平安在《财富》世界500强榜单中名列第53位,六度蝉联全球保险企业第1位;在《福布斯》全球企业2000强第29位,位列中国保险企业第1位;连续八年蝉联Brand Finance全球保险品牌价值100强榜单第1位。同时,中国平安采取的“综合金融+医疗养老”发展战略,正为其打造价值增长新引擎。公司正从交叉销售到客户经营,以需求为导向,凭借数据驱动“渠道+产品+客户”形成合力,全面步入综合金融2.0阶段。医养服务对寿险主业的价值贡献持续提升,新增客户中有相当一部分来自于医疗养老生态圈。

不畏浮云遮望眼,自缘身在最高层。走出寿险改革和宏观政策调整的”阵痛”,稳健的业绩增长、进击的寿险改革正成为中国平安作为“核心资产”的重要支撑,叠加出色的资产负债管理能力以及高瞻远瞩的战略布局,中国平安价值投资的基石稳固。展望未来,随着中国宏观经济的复苏向好,沿着中国保险业高质量发展的路径前行,中国平安作为资本市场“核心资产”的价值将愈加厚重且鲜明,在“稳”与“进”中驶向价值投资的彼岸。

本文由汰笑洒于2024-10-21发表在四川庆凯内爬式布料机厂,如有疑问,请联系我们。

本文链接:https://qingkaigj.com/post/29199.html

发表评论