募资能力排行出炉,快来看看全球S基金管理人的众生相

- 24小时热点

- 2024-09-15

- 20

| 【新澳门内部资料精准大全】 |

| 【2024澳门天天开好彩大全】 |

| 【管家婆一肖-一码-一中一特】 |

| 【澳门一肖一码必中一肖一码】 |

| 【2024澳门正版资料免费大全】 |

| 【澳门一肖一码100准免费资料】 |

| 【2024澳门特马今晚开奖】 |

| 【2024正版资料大全免费】 |

| 【2024澳门天天六开彩免费资料】 |

| 【澳门今晚必中一肖一码准确9995】 |

| 【澳门天天开彩好正版挂牌】 |

| 【2024澳门天天六开彩免费资料】 |

| 【澳门一码一肖一特一中2024】 |

| 【澳门管家婆一肖一码100精准】 |

| 【2004新澳门天天开好彩大全】 |

| 【新澳天天开奖资料大全】 |

| 【新澳门天天彩2024年全年资料】 |

| 【2024澳门天天开好彩大全杀码】 |

| 【2024新澳门天天开好彩大全】 |

| 【2024澳门天天六开彩免费】 |

| 【2024天天六开彩免费资料】 |

| 【澳门一码一肖一特一中管家婆】 |

S市场可能是私募股权领域中资金最不充足的领域之一,这也是为什么近期S基金的融资可以如此成功。

——Marie-Victoire Rozé

Ardian

国内S市场在经历前几年“捡漏”环境下的“野蛮”发展后,市场的买卖双方均开始回归“理性”,交易规模也有所回落。然而,海外那些“理性”且成熟的S基金管理人们,如今却争先恐后地挤入“野蛮”发展的赛道。

Evercore对2024上半年S市场的调研显示,全球整个S市场截至6月底的“干火药”数量再破记录,达到令人瞠目结舌的1890亿美元。“干火药”的激增很大程度上可以归功于S市场丰富的投资机会。

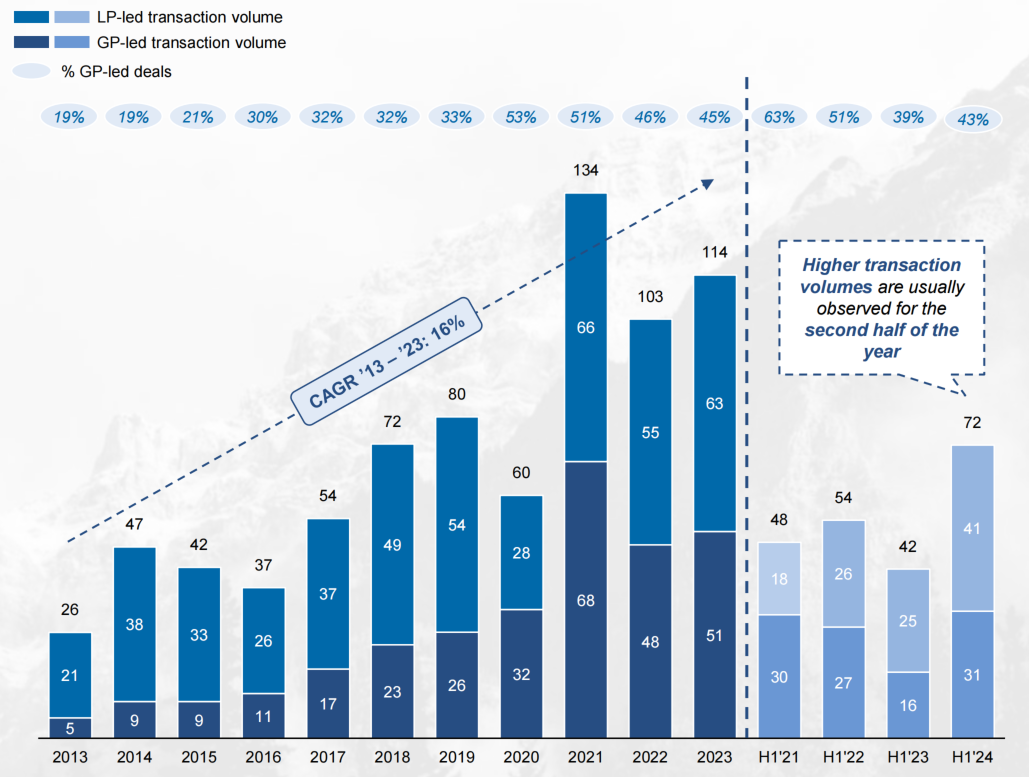

图1:全球S市场的交易量(亿美元)

据悉,2024上半年全球S市场的交易量突破720亿美元,同比增长71%(见图1)。并且通常而言,每年下半年的交易量都会比上半年更高,2024全年S市场的交易量有望达到甚至超过2021年的历史记录。

此外,海外市场朝更加成熟的方向发展也是推动S基金管理人“大刀阔斧”前进的一大动力,资产卖方和基金投资人的认知均发生了很大变化。

在资产端,Ardian私募一二级市场的联席副主管Marie-Victoire Rozé表示,首次进入S市场的卖家开始变多。这一观点在Jefferies的2024半年市场评论中得到了验证:2024年上半年首次出售的卖家比例上升至45%,而2023年的这一比例为39%。

在出资端,Pantheon的S市场全球主管Amyn Hassanally发表了感受:投资人对LP主导或GP主导基金的兴趣越来越大。从前,S基金管理人需要不断向投资人普及GP主导基金等知识,如今许多投资人开始主动表明他们已经做出投资专项GP主导基金的战略决策。

火热的海外市场让S基金管理人在不经意间比拼起了募资规模,顶尖机构的单支S基金规模甚至突破了200亿美元。

01

2024 SI 50榜单揭晓

全球S基金管理人募资能力大比拼

本月,一年一度PEI的全球S基金募资排行榜“SI 50”揭晓。该榜单从2016年开始发布,旨在统计过去5年内全球顶级S基金管理人的募资规模,并对结果进行排序。随着S市场在私募股权、信贷、房地产等投资领域的影响力日益扩大,该榜单所覆盖的管理人数量从此前的Top 30增加到了Top 50,榜单名称也从“SI 30”更新为“SI 50”。

由于基金管理人的募资是间歇性进行的,不同管理人募资旗舰基金或者其他S工具的年份有所差异,因此,为了反映各S基金管理人的真实水平,也为了让统计排名更具可比性,“SI 50”摒弃了仅统计当年数据的传统方法,而采取统计各管理人过去5年内的募资总额,包括他们S策略中的所有工具,如S基金、S专户、S共同投资账户等。

根据“2024 SI 50”的统计,在2019年1月1日至2023年12月31日的时间范围内,全球排名前50的S基金管理人共同募集了4738亿美元的资本,较“2023 SI 50”榜单的4345亿美元上涨超过9%。

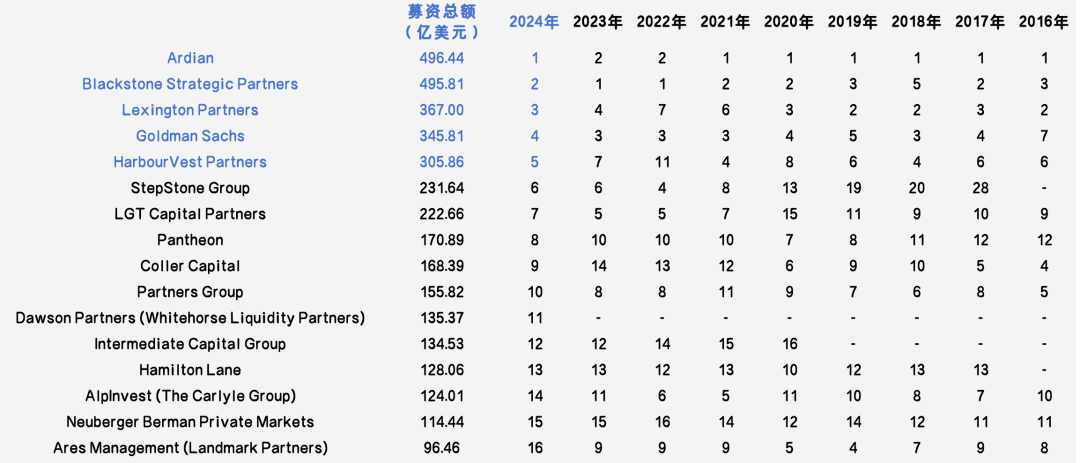

图2: 2024年全球Top 15 S基金管理人募资排行

在“2024 SI 50”榜单中,排在前15(Top 15)的基金管理人总计募资总额约3600亿美元,占比超过总量的四分之三。同时,第16名开始的S管理人,在前5年的募资规模均不到百亿美元的门槛。因此,笔者整理列出前15家S管理人的募资规模以及历年排名(见图2),以便能展现他们在时间和空间双重视角下的先后次序。

02

Top 5的世界

百亿美元S基金的俱乐部

哪怕在Top 15的榜单中,这些顶级的S基金管理人还可以被进一步划分成两块:Top 5和其他。Top 5的管理人各自拥有至少一支超过百亿美元规模的S基金,笔者在后文将逐一介绍这五家S基金管理人旗舰系列基金的募资历程。

Top 1: Ardian

Ardian历年来都是SI 50榜单的准冠军,仅2021和2022年屈居第二。在2019至2023年间,Ardian总共募集了496亿美元,再次回到榜首的位置。

图3:Ardian的旗舰S基金

始于上个世纪,Ardian迄今为止的旗舰S基金共有9支(见图3)。因为Ardian早年是保险公司安盛集团(AXA)旗下的子公司AXA Private Equity,所以其前5期S基金均带有AXA的影子。

背靠全球最大的保险公司辐射到的强大网络,AXA时代下的Ardian前身在募资工作十分顺利,首期基金达到2.2亿美元的水平,并在之后每2到3年均能成功完成对新旗舰S工具的募集,基金规模也逐渐增长。其中能称之为质变的募资发生在2010年,Ardian的第五支旗舰基金达到了相当大的量级,一跃成为当时S市场中最大的基金。

2013年,“单飞”后的Ardian平均募集新旗舰基金的周期大约在3年左右,但是每支基金的规模均突破到了百亿美元,遥遥领先同一时期竞品管理人小几十亿美元的规模,逐渐奠定了其S基金界“一哥”的地位。

目前,Ardian正在为其最新的,也是第九期旗舰S基金Ardian Secondary Fund IX进行募资,该基金的目标规模为250亿美元。如若达成,该基金有望成为截至目前最大的单支S基金。

Ardian在过去两年也一直在增加其S市场的投资活动。根据公司的综合报告,Ardian在2022年完成了16笔交易,总价值达93亿美元。2023年,Ardian总共完成了17笔交易,总价值达103亿美元。

Top 2: Strategic Partners

黑石(Blackstone)旗下的Strategic Partners是如今为数不多能与Ardian在S市场争辉的机构,并成功在2022年和2023年打破Ardian的“王座”垄断,成为这两年“SI 50”榜上的第一。哪怕在今年的榜单中,身为第二的Strategic Partners与第一的Ardian也有6000万美元的落差。

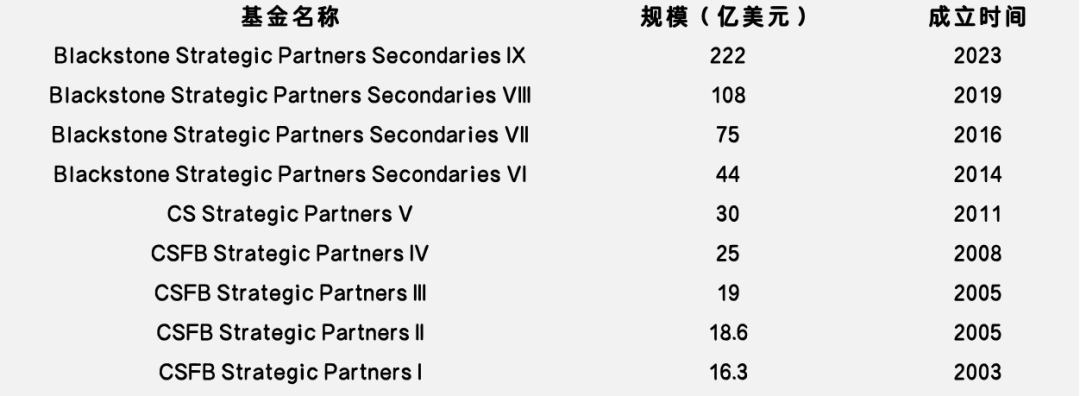

图4:黑石的旗舰S基金

与分拆而成的Ardian相反,黑石的S基金是并购而来。2012年,瑞士信贷(Credit Suisse)受到沃尔克规则的指导规定影响,宣布出售一系列非流动性资产,而身为其S业务部门的Strategic Partners便是其中之一。最终在2013年,Strategic Partners也被黑石收入麾下。

黑石的S基金和Ardian也有相似之处。首先,Strategic Partners的前5期基金名称中均带有瑞士信贷的标志。其次,Strategic Partners迄今为止也募集了9支旗舰基金(见图4)。不过,Strategic Partners首期S基金的推出略晚于Ardian。

2003年,Strategic Partners的首期S基金问世,但规模却不像寻常新晋管理人的第一支基金,达到了16.3亿美元,可媲美当时其他顶尖S管理人的旗舰基金规模。随后,初生牛犊不怕虎的Strategic Partners更是在2005年一口气推出了二期和三期的旗舰投资工具,单支基金规模直逼20亿美元。

2013年加入黑石后,Strategic Partners借助“新东家”强大的全球资源网络,引入了多个长线投资人,包括加州教师退休系统、明尼苏达州投资委员会、田纳西州综合退休系统、富邦人寿和国泰人寿等机构投资者。Strategic Partners平均每3年左右开始募集新的旗舰S工具,其第八期S基金最终关账也突破百亿大关,达到108亿美元。

2023年伊始,黑石官宣以222亿美元关闭了第九期旗舰S基金Blackstone Strategic Partners Secondaries IX,带领S基金首次进入单支200亿美元的领域,也成为当时全球规模最大的S基金。

Top 3: Lexington Partners

除了黑石,Lexington Partners是唯二能在S市场与Ardian较量的机构,其多支旗舰S基金均创下各个时期的募资记录。虽然在2021年被全球投资管理机构富兰克林邓普顿(Franklin Templeton)所收购,但是Lexington Partners目前仍以独立的品牌进行运作,这点和Landmark Partners(详见后文)的境遇大不相同。

图5:Lexington Partners的旗舰S基金

1994年,成立之初的Lexington Partners并未发行S基金,只是循序渐进地进行着一些与银行的夹层基金投资组合的交易。随着交易的不断增加,Lexington Partners开始考虑募集专门的S基金作为交易的资金来源。

1996年,Lexington Partners的首期旗舰S基金问世并完成高达2.42亿美元的资金募集,之后每1到2年的时间就推出新的一期。

2002年,Lexington Partners的第五期S基金的规模直接较第四期翻了三倍多,达到20亿美元。

在2005年募集的第六期后,按照基金推出时间规律的递进,Lexington Partners原本在2008年发起的第七期基金因为金融危机的到来向后顺延。危机过后,Lexington Partners迅速抓住S市场起势的机遇,于2011年募集高达71亿美元规模的第七期旗舰S基金。

2014年,Lexington Partners第八期规模101亿美元的S基金首次突破百亿关卡,也超过了Ardian当时最大100亿美元的S工具,成为彼时全球最大的S基金。

2024年初,Lexington Partners宣布第十期旗舰S基金Lexington Capital Partners X再次以227亿美元的创纪录成绩完成关账。这一纪录至今尚未被打破。

Top 4: Goldman Sachs

高盛是S市场资深且重要的买方,但是在其强大的投行光环下,S基金的业务一度被人们忽视。事实上,高盛身为S基金管理人,历年在“SI 50”榜单上的成绩十分亮眼,几乎均能位列Top 5,并且于2021、2022、2023连续三年排在第三。

图6:高盛的旗舰S基金

高盛的S基金业务隶属其四大“基石业务”之一的资产管理部门Goldman Sachs Asset Management(GSAM)。GSAM自1998年成立,主要为机构投资者和个人投资者从事各类资产管理和顾问业务,根据不同的产品属性分成多个团队。S基金正是由另类资产管理团队Alternative Investments and Manager Selection(AIMS)发起并管理。

高盛的首期S基金的发起时间与资管部门设立时间相同,当时募集到4.1亿美元的好成绩。截至目前,高盛的旗舰S基金已经推出到了第九期,平均推出新基金的周期大约在3年出头。并且,这九期基金的规模如“滚雪球”般壮大,第五期破了50亿美元大关,第八期跨过了100亿美元的门槛,第九期在去年以高达142亿美元的规模完成关账。

值得一提的是,高盛自其第八期旗舰S基金起为投资人提供了两种特别杠杆结构:一种是与传统市场相同的杠杆率。另一种则是更低(5%-10%)的杠杆率,但carry费率也相应地有所提高。

Top 5: HarbourVest Partners

HarbourVest Partners是全球私募股权史上最早一批效仿“PE二级市场之父”代顿·卡尔并设立独立S基金的管理人,也是Top 5里资历最老的机构。

图7:HarbourVest Partners的旗舰S基金

自1991年开始,HarbourVest Partners开启了旗舰S基金系列Dover Street的募集,每3到4年推出新的一期,至今已推进到了第十一期。纵向观察HarbourVest Partners在历年“SI 50”榜单上的排名,其实该机构多数情况的排位在6至8位之间。之所以能在2024的榜单中挤入Top 5,主要原因还是HarbourVest Partners第十一期旗舰S基金Dover Street XI的规模高达151亿美元,比高盛的最大S基金还高出9亿美元。

2024年或许是HarbourVest Partners漫长发展过程中的里程碑时刻,除了募资能力得到了“SI 50”榜单的更高顺位,也获得了众多投资人的认可,在8月官宣其第十一期旗舰S基金实现超额认购,以触达151亿美元硬上限的状态完成最终关闭。此外,HarbourVest Partners同月完成了“双响炮”,其另一支部署S市场共同投资机会的基金Secondary Overflow Fund V也以34亿美元的募资额完成最终关闭。

自成立以来,HarbourVest Partners已在近650笔S交易中投入了超过550亿美元资本,基金回报数据也较为夺目。根据HarbourVest Partners其中一个长期LP提供的数据,其第十期旗舰S基金截至去年年底的IRR为26.92%,TVPI为1.55倍,而其第九期旗舰基金的IRR为21.09%,TVPI为1.74倍。

03

Top 6开始的众生相

不止Top 5,整个海外S基金的管理人募资步伐正在加快,仿佛谁慢了一拍就会错失一场重大的机遇。

Coller Capital和凯雷(Carlyle Group)旗下的AlpInvest双双将各自最新的旗舰S基金募资目标设定在100亿美元,力争在百亿美元S基金的市场中能有一席之地,其中Coller Capital更是将这支基金的硬上限调整到125亿美元的水平。

StepStone Group、LGT Capital Partners、Pantheon、Hamilton Lane等同梯队机构也紧随其后,各自最新的S工具均在稳步上涨。其中,StepStone Group和Hamilton Lane于今年先后宣布旗下最新一期S基金的关账,分别募集到了33亿美元和56亿美元,均打破各自的募资记录。Pantheon的募投节奏也相当不错,在去年以32.5亿美元关闭了其第七期旗舰S工具Pantheon Global Secondaries Fund VII,并到目前为止已对该基金86%的资本完成了部署。

以优先股策略为特征的Whitehorse Liquidity Partners在今年改名Dawson Partners,成为了榜单中的黑马,一举跃升至第十一位。Dawson Partners自2015年末成立以来的募资节奏相当快,平均一年出头的周期便能募集新一期的基金,最新一期(第六期)Whitehorse Liquidity Partners VI开始跟随品牌名称的更迭被替换成Dawson Portfolio Finance 6,募资目标规模更是高达60亿美元。

不过,市场总是有人欢喜有人愁。常年拥有Top 10一席的Landmark Partners,在今年的排名表现中令人大跌眼镜。这家机构自2021年被Ares Management收购后成为了后者的子公司,在“SI 50”的榜单中以Ares Management的名义参与排名。

或许是并购交易的协同未能完全展现,尽管Landmark是市场最“年长”的S基金管理人之一,也从90年代开始陆续募集了十七支的旗舰S工具,但是其2020年的最新一期S基金Landmark Equity Partners XVII却遭遇滑铁卢,最终关账时刻仅完成募资目标的四成。曾有背后的LP爆料称,基金认购额的不足让投资团队使用了大量杠杆,导致该基金IRR为-21%,TVPI只有0.8倍。

按照S管理人通常每3至4年推出新一期旗舰基金来推算,Landmark新基金的消息可能就要来了,并且该基金大概率将更名成Ares Management的品牌。新基金或许也能为其带来新气象。

04

中国S基金的募资现状

不同于海外成熟的S基金管理人连续管理着多支旗舰S基金和其他S投资工具,多数人民币S基金管理人正处在第一期基金的投资期内,仅尚合资本、上实盛世和博瑔资本已进入二期主基金的投资。

面对国内整体私募股权市场募资充满挑战的时刻,各S基金管理人为了寻求投资人也施展出浑身解数。

根据我们去年对15家人民币S基金管理人在管的45只S基金的统计,平均每只S基金背后有6.2个LP,基金的平均规模约7.9亿美元。对单只S基金而言,最少的情况下只拥有1个LP,而最多的情况下可以达到拥有40个不同LP出资。

如果将这些LP进行属性分类,大致可以分为个人、国有企业、政府、民营企业、金融机构(银行、险资、券商、信托、AMC)和基金会等。其中,个人LP的出资次数最多,占总出资次数的73%,接着是来自国有企业和政府的机构,合计占总出资次数的19%。

今年8月,银行金融资产公司(AIC)股权投资试点在北京正式启动,这意味着私募股权市场一直期盼的“长线资本”、“耐心资本”有望加速入市。作为多元化配置的一环,S基金的市场自然也能从中分得一杯羹。

其实,在市场看不见的地方,晨哨也一直试图帮助改善S基金的募资环境。今年3月,厦门自贸片区发布的全球首支市场化运作的S母基金——自贸领航S母基金正式对外发布。晨哨是厦门S母基金的核心策划者之一。

在投资策略方面,自贸领航S母基金可以投资以S策略为主的基金,为市场化S基金提供了另一条募资路径。

有份额转让需求或业务相关问题

可加流动君微信:

晨哨集团是国内最早参与到PE二级市场的平台型机构,在过去的几年里,我们创造了S基金行业的多个第一:

2018年,晨哨发布了市场上第一份全球PE二级市场白皮书;

2021年5月,晨哨发布了全市场的第一份权威的S基金评选榜单;

2021年底,晨哨成为北股交和上股交两大国家级S交易所的第一批战略合作机构;

2022年9月,晨哨联合上股交成功举办了全市场第一届高级S基金研修班;

2022年11月,晨哨主办了全市场第一个以退出为主题的专业论坛:私募股权基金流动性峰会;

同时,晨哨在峰会上发起了第一个全国性的覆盖S市场全链条的联盟组织“PE二级市场联盟”。

2023年10月,晨哨协助策划发起了全国第一只S母基金——无锡尚贤湖S母基金;

2024年2月,推动上股交S交易所设立第一个分中心——虹桥基金小镇分中心;

2024年4月,推动发起福建省第一只S母基金——自贸领航S母基金。

在股权一级市场,S是绝对的蓝海!

本文由如墨萱于2024-09-15发表在四川庆凯内爬式布料机厂,如有疑问,请联系我们。

本文链接:https://qingkaigj.com/post/5644.html

发表评论