广发现丨债基出现回调,还能继续“债一起”吗?

- 新闻中心

- 2024-09-09

- 16

| 【新澳门内部资料精准大全】 |

| 【2024澳门天天开好彩大全】 |

| 【管家婆一肖-一码-一中一特】 |

| 【澳门一肖一码必中一肖一码】 |

| 【2024澳门正版资料免费大全】 |

| 【澳门一肖一码100准免费资料】 |

| 【2024澳门特马今晚开奖】 |

| 【2024正版资料大全免费】 |

| 【2024澳门天天六开彩免费资料】 |

| 【澳门今晚必中一肖一码准确9995】 |

| 【澳门天天开彩好正版挂牌】 |

| 【2024澳门天天六开彩免费资料】 |

| 【澳门一码一肖一特一中2024】 |

| 【澳门管家婆一肖一码100精准】 |

| 【2004新澳门天天开好彩大全】 |

| 【新澳天天开奖资料大全】 |

| 【新澳门天天彩2024年全年资料】 |

| 【2024澳门天天开好彩大全杀码】 |

| 【2024新澳门天天开好彩大全】 |

| 【2024澳门天天六开彩免费】 |

| 【2024天天六开彩免费资料】 |

| 【澳门一码一肖一特一中管家婆】 |

导读:

分享经济发展之果,增加财产性收入之源,投资市场承载了众多投资者的希望。

但盈亏同源,收益与风险并存,市场的波动也是每个投资者都可能面临的挑战。

市场震荡自有逻辑。广发基金与上海证券基金评价团队联合开设《广发现》专栏,以广阔的历史数据为基,力图洞察市场周期,发现长期机会,给投资者以指引。

我们相信,识航道,坐坚船,掌好舵,远航必达目标;尊重市场,理性投资,恪守纪律,收获就在前方。

让我们一起,见多识广,发现机遇,知行合一,成为聪明的投资者。

正文:

刚刚结束的8月,债市出现阶段性调整,债券基金的净值也随之回调。这一波债市出现的震感,让一直以来习惯于“稳稳收蛋”的债基持有人,内心开始纠结“赎回还是加仓”。

债市震荡之下,如果我们对于市场走势、产品特征和自身诉求有多一点了解,或许可以在回调时少一点焦虑,还有可能从中找到更好的介入时机。本期《广发现》,我们将从这三个方面展开,帮助大家做出投资决策。

第一步:判断债市后续怎么走

在《债市出现震感,“收蛋人”该如何应对?》中,我们解释过近期债市震荡的背景和先涨后跌的演变。站在当前,这些风险因素是否依然存在?我们可以从拥挤度、流动性、市场情绪三个方面来看待。

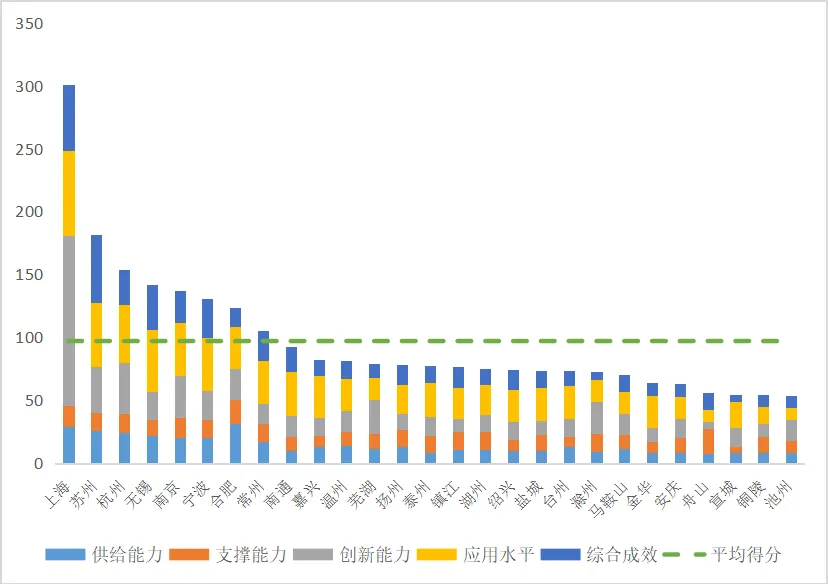

01 拥挤度

债市的拥挤度可以根据多个指标来判断,例如杠杆率、期限利差、信用利差、债基久期等。

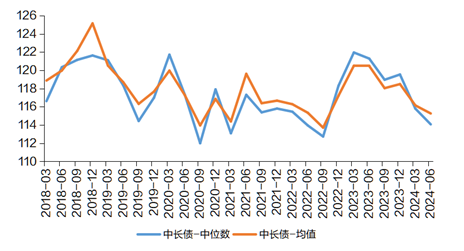

根据2024年公募基金二季报,中长期纯债基金的杠杆率中位数和均值都延续了下降趋势,并非处于历史较高分位。

图:中长期纯债基金杠杆率中位数及均值(%)

而在买盘行情+高息资产荒的背景下,信用利差(即信用债收益率减去无风险收益率的利差)已被明显压缩。不过,考虑到当前的杠杆率并非处于历史较高分位,对于市场融资利率的变化不会像处于极端位置时那么敏感,因此不用过分担心。

02 流动性

站在当前,出于呵护经济复苏、维持政策一致性的目的,央行大幅收紧流动性的可能性并不高。但考虑到防空转、保汇率、保银行息差等因素可能会减缓宽松幅度,对于波动承受度较低的投资者,可能需要持续关注近期央行和监管动向对市场的影响。

03 市场情绪

随着大家对投资波动接受度的提升和对长期投资理念的认可,近期债市回调所引发的焦虑情绪有所缓解。

对于债基投资者而言,在对以上不确定性因素做好心理预期的同时,也需要看到一些积极因素正在积累:

l 首先,债券类资产持续扮演着“压舱石”的角色。在《以史为鉴,债市过去十年的“潮起潮落”》中,我们回顾了债市在近十年的三轮大幅回调中,整体表现相对稳健,通常能以时间换空间,逐渐完成修复。

l 其次,在当前“资产荒”的环境中,投资者普遍趋于谨慎,债券基金作为稳健类产品,依然备受市场青睐。据基金业协会披露,截至7月末,全市场债券基金总规模超7万亿,同比去年增长超40%。

l 此外,如果美联储的降息政策尘埃落定,则有望进一步为债券市场注入活力,提振整体表现。

第二步:增强对债基特征的了解

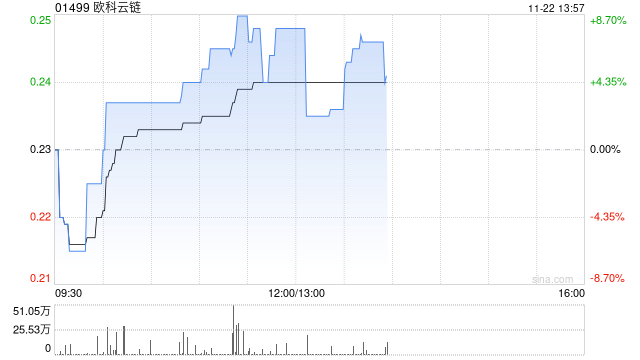

从风险水平来看,债券基金的整体风险通常低于股票型和混合型基金,但高于货币基金。与此同时,不同的债基类型其风险收益特征也有所差异。

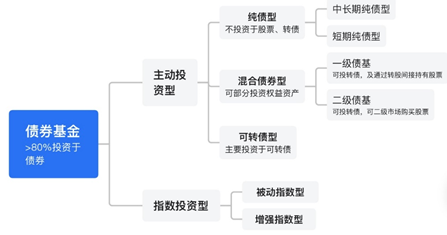

在《当我们买债基时,我们在买什么?》中,我们初步介绍过“债基家族”的成员,其中比较常见的成员为纯债型债基(短债和中长债)和混合型债基(一级和二级)。

图:债基家族成员一览

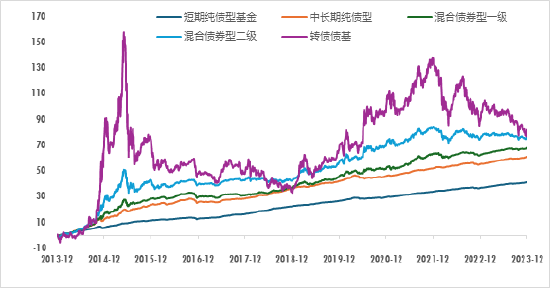

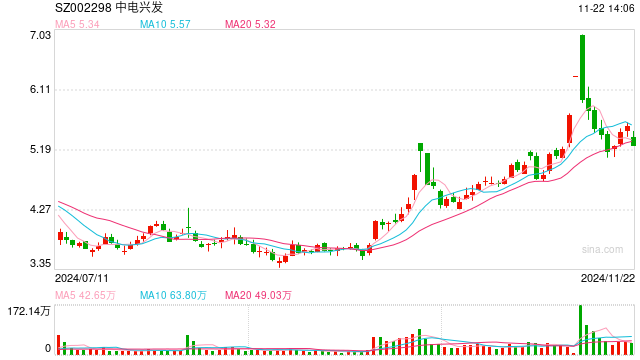

据统计,过去十年间(2014~2023年),各类型债券基金的表现如下:

图:近十年各类型基金指数涨跌幅(%)

图:近十年各类型基金指数风险收益表现(%)

01 纯债型基金:短债基金<中长债基金

(注:按照风险暴露水平排序,下同)

债券的剩余期限越长,受到市场波动的影响就越大。过去十年间(2014~2023年),短期纯债型基金指数、中长期纯债型基金指数的年化收益率分别为3.52%、4.89%,年化波动率分别为0.44%、1.02%。

可见,相较于中长期纯债型基金,短期纯债型基金的风险通常更低,但相应地,后者在收益上也具有更高的弹性。

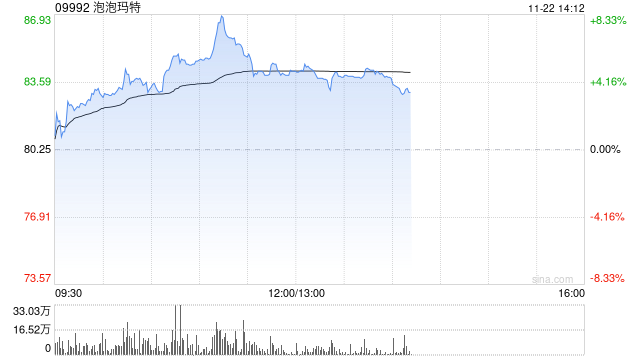

02 含权类债基:一级债基<二级债基<可转债基金

由于权益资产的波动水平显著高于债券,含权类债基的收益情况更多受到权益市场的表现影响。例如,在股债双牛的2014年,一级、二级债基指数均取得较高收益率;而在股债表现不佳的2022年,一级、二级债基指数均录得负收益。

图:近十年含权债基的收益表现(%)

总体而言,按照含权量划分,一级债基、二级债基、可转债基金与权益市场表现的相关性呈现出递增规律。

第三步:了解自己的投资诉求

在对债市的后续走势、各类债基的特征都有了一定的认知之后,回到当下,债券基金还能持有吗?如果继续持有,又该选择哪类债基?

我们建议,可以结合自己的投资需求来考虑,主要分为以下三个方面:

01 风险承受能力

对于亏损较为敏感、追求稳健增值的投资者,短债基金可能是一个相对稳健的选择;对于愿意承担一定风险以获取更高收益的投资者,中长债基金、含权类债基可能更具吸引力。

02 资金使用期限

对于投资期限较长的投资者,中长债基和含权类债基或将带来更高的回报水平;而对于资金投资周期较短的投资者,相对稳健的短债基金则能有更大概率获利离场。

03 对市场走势的预期

对于持有纯债型基金的投资者,如果认为利率将长期下行,那么投资长久期债券能够提前锁定更高利率,在利率下行的过程中享受更大的上涨弹性;反之,如果认为当前的利率水平已经处于低位,则建议选择更为稳健的短久期债券。

持有含权类债基的投资者,还需要结合对股市的判断:

l 如果对股市、债市的后续走势都较为乐观,那么相对积极的二级债基、可转债基金或许会更加契合;

l 如果对债市保持乐观、对股市持谨慎态度,就需要关注债基持仓中的权益配置比例及基金经理看好的板块;

l 如果对股市、债市都持观望态度,选择那些本身风险偏好较低、历史业绩相对抗跌的基金经理就尤为重要。

(分割线)

上半年规模增长超8000亿,这类基金是什么来头?下一期,我们将继续探索债券基金的世界,敬请期待!

风险提示:本栏目展示的所有内容仅为投资者教育之目的而发布,不构成任何投资建议。投资者据此操作,风险自担。广发基金力求所涉信息准确可靠,但并不对其准确性、完整性和及时性做出任何保证,对因收看本栏目引发的任何直接或间接损失不承担任何责任。投资有风险,入市需谨慎

本文由南派三伸于2024-09-09发表在四川庆凯内爬式布料机厂,如有疑问,请联系我们。

本文链接:https://qingkaigj.com/post/820.html

发表评论