新单受挫!“报行合一”一年,新业务价值提升25%,上市险企银保新单保费最高降幅超60%!

- 联系我们

- 2024-09-18

- 15

| 【新澳门内部资料精准大全】 |

| 【2024澳门天天开好彩大全】 |

| 【管家婆一肖-一码-一中一特】 |

| 【澳门一肖一码必中一肖一码】 |

| 【2024澳门正版资料免费大全】 |

| 【澳门一肖一码100准免费资料】 |

| 【2024澳门特马今晚开奖】 |

| 【2024正版资料大全免费】 |

| 【2024澳门天天六开彩免费资料】 |

| 【澳门今晚必中一肖一码准确9995】 |

| 【澳门天天开彩好正版挂牌】 |

| 【2024澳门天天六开彩免费资料】 |

| 【澳门一码一肖一特一中2024】 |

| 【澳门管家婆一肖一码100精准】 |

| 【2004新澳门天天开好彩大全】 |

| 【新澳天天开奖资料大全】 |

| 【新澳门天天彩2024年全年资料】 |

| 【2024澳门天天开好彩大全杀码】 |

| 【2024新澳门天天开好彩大全】 |

| 【2024澳门天天六开彩免费】 |

| 【2024天天六开彩免费资料】 |

| 【澳门一码一肖一特一中管家婆】 |

来源:观潮财经

去年三季度,“报行合一”在银保渠道全面落地,至今已近一年。随着“报行合一”逐步深入,各大人身险企主渠道均受到了不同程度的影响,“报行合一”政策实施效果如何也随着各上市险企中期业绩报告的发布随之披露。

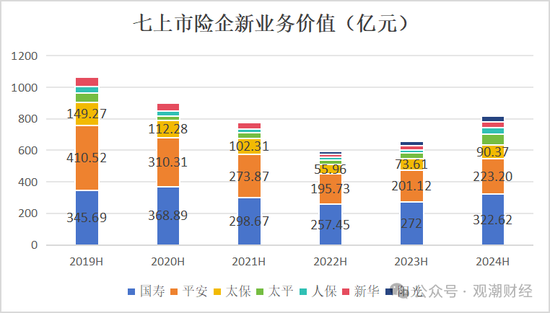

在监管推动“报行合一”下,保险公司渠道费用压降明显,新业务价值实现快速增长。今年上半年7家上市险企合计实现新业务价值约819亿元,同比增长25%,系自2022年起的第二次正增长。具体至险企来看,今年上半年,阳光寿险银保渠道新业务价值远超个险渠道20个百分点;人保寿险银保渠道新业务价值占比几乎与个险渠道持平。

保费规模方面,七家上市险企共实现保费13864.49亿元,同比增长2.17%。其中,人保寿险较多依靠银保渠道。值得关注的是,上半年仅平安、太平、阳光三家险企银保渠道保费规模实现正增长,增速分别为13%、3%、10%。此外,观潮财经发现,受压降渠道费用影响,七家上市险企银保渠道新单保费均呈收缩态势,部分险企该渠道保费降幅甚至超过五成。

01

“报行合一”下,多家险企优化产品结构

在各险企中期业绩发布会上,国寿、新华、太平等高管也针对实施效果及未来如何进一步落实“报行合一”进行了分享。

《关于银保产品管理有关事宜的通知》:要求保险公司备案的银保渠道产品预定附加费用率,与后续单独报备的银保渠道总费用要一致。

8月30日,中国人寿中期业绩发布会上,针对进一步深化“报行合一”,总裁利明光表示,将促进每个公司经营管理水平提高。

副总裁白凯表示,监管力推“报行合一”,要求险企严控负债成本,长期来看有助于从行业整体降低渠道费用,缩减费差损,促进人身保险高质量发展。不仅如此,个险经代等各渠道“报行合一”将全面推进,白凯指出,短期内行业需要一个适应的过程,会有一些波动,但是从长期看影响不会很大。其透露,中国人寿目前仍然是按照既定策略,平稳地推进各渠道的业务发展,也会根据客户的需求和市场的变化,平稳有序地抓好业务发展。

新华保险董事长杨玉成则在业绩发布会上透露,该公司刚刚通过了银保渠道的新基本法。对于销售人员而言,“报行合一”最为直接的影响是收入下滑,而若想维持原有收入水平需要销售更多的保单,人均产能的提升更有助于队伍应对接下来的个险渠道“报行合一”。

不仅如此,新华保险副总裁王练文表示,新华保险预判“报行合一”将在全渠道推出,已经提前启动压降成本费用、优化精算假设等工作,加大储蓄类、分红类产品的开发力度和推动策略,优化长年期产品销售。公司将丰富产品体系,同时加大配套的康养生态服务圈的建设投入。个险渠道“报行合一”后,只要个险营销队伍产能提升,可以对冲短期的队伍收入下降。

中国太平总经理程永红表示,中国太平成功把握“报行合一”带来的契机,使得银保业务对整体业绩的贡献大幅度提高,该公司银保渠道新业务价值同比增速达299.7%。

程永红透露,中国太平将进一步强化银保渠道“报行合一”,对银保要进一步优化产品结构,全面聚焦推动5年期以上长缴类别分红险,同时,持续拓展降本增效工作。据其介绍,太平人寿今年银保平均手续费的费率下降了19.6%,银保渠道固定费用也下降了18.5%。

程永红指出,该公司将紧跟监管指引,在上半年取得比较好的成绩的基础上,下半年更利于进一步落实“报行合一”并推动渠道专业化经营。太平人寿将持续压降负债端成本,优化负债结构,同时完善产品体系,预计全年依然能够保持NBV(新业务价值)两位数增长。

02

七险企银保新单均下滑,最高超60%

从各家险企半年报披露的数据来看,“报行合一”实施至今,7家上市险企今年上半年合计实现新业务价值819亿元,同比增长25%。但观潮财经发现,受压降渠道费用影响,七家上市险企银保渠道新单保费均呈现不同幅度的下滑,有的险企同比降幅甚至达到了五六成。

在监管推动“报行合一”下,保险公司渠道费用压降明显,新业务价值得以实现快速增长。今年上半年7家上市险企合计实现新业务价值约819亿元,同比增长25%,较2023年同期提高了约164亿元,系自2022年起的第二次正增长。

进一步来看,800余亿新业务价值近七成由国寿、平安两家险企贡献。两家险企分别实现新业务价值322.62亿元、223.2亿元,在今年新业务价值总量中分别占比39.4%、27.26%,合计占比66.66%。太保寿险以90.37亿元新业务价值排名第三,占比超一成。

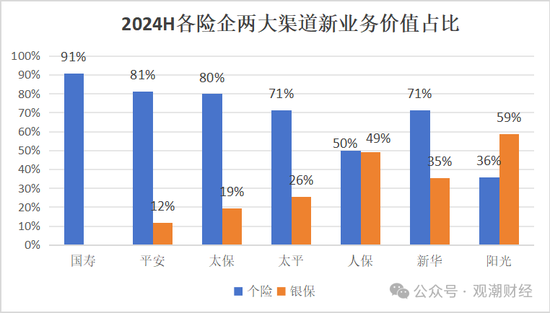

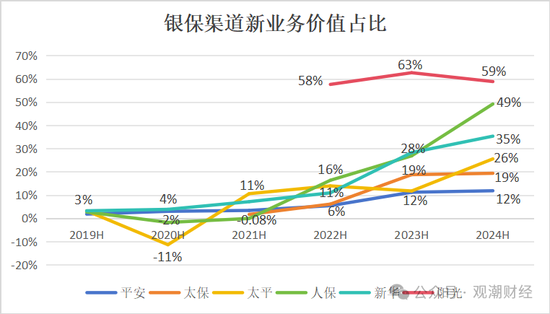

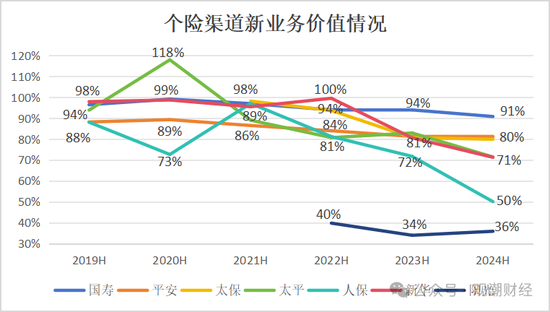

从个险、银保两大主渠道来看,今年上半年阳光寿险银保渠道所创造的新业务价值远超个险渠道,该渠道在阳光新业务价值总量中占比高达59%,高于个险渠道的36%超20个百分点。其次是人保寿险,上半年该险企银保渠道新业务价值占比达49%,几乎与个险渠道占比(50%)持平。

其余险企中,平安、太保两险企银保渠道新业务价值占比均超一成,太平银保渠道占比达26%。值得关注的是,新华保险两大主渠道新业务价值占比超过100%(有渠道新业务价值为负值),银保渠道占比突破三成。

具体至银保渠道来看,人保寿险银保渠道新业务价值占比自2021年起便逐年提升,从-0.08%增至49%,3年内占比大幅提升近50个百分点,在7家上市险企中排名第二。

另外值得关注的还有太平人寿,该险企银保渠道新业务价值贡献度于2023年出现约2个百分点的下滑后,今年上半年该项占比实现了14个百分点的上升,增至26%。

2022年起阳光人寿银保渠道新业务价值占比远高于其他险企,但该公司也是唯一一家今年上半年银保渠道新业务价值占比同比下滑的公司。相应地,阳光人寿也是上半年唯一一家个险渠道新业务价值占比正增长的险企。

其余几家险企中,人保寿险个险渠道新业务价值贡献度下滑最多,从2023年上半年的72%大降至50%,同比下滑22个百分点。

其次是太平人寿,个险渠道新业务价值占比由83%降至71%,下滑11个百分点。新华人寿个险新业务价值占比降至71%,下降9个百分点,下滑幅度排名第三。

在保费收入方面,观潮财经梳理发现,上市险企中人保寿险较多依靠银保渠道。

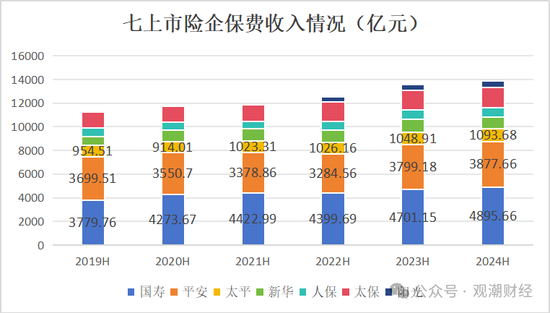

从保费规模来看,七家上市险企保费收入逐年递增。上半年,以上公司贡实现保费13864.49亿元,同比增长2.17%。

其中,中国人寿、中国平安两险企保费规模位列前两名。中国人寿共实现总保费收入4895.66亿元,保费规模较2023年同期扩大194.51亿元,同比增长4%。平安寿险及健康险2024上半年共实现规模保费3877.66亿元,同比增长2%。

七家险企中仅新华人寿保费收入出现负增长,从2023上半年的1078.51亿元降至988.32亿元,同比下滑8%,保费规模缩减超90亿元。

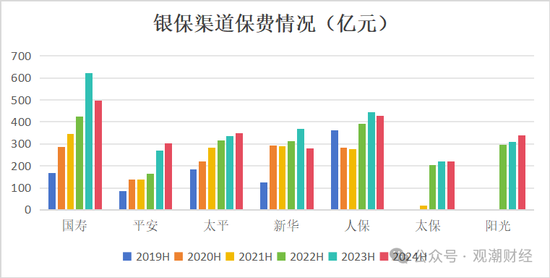

“报行合一”下,今年上半年仅平安、太平、阳光三家险企银保渠道保费规模实现正增长,分别达302.49亿元、348.75亿元、340.13亿元,分别同比增长13%、3%、10%。

而中国人寿、新华人寿、人保寿险、太保寿险四险企上半年银保渠道保费收入均出现不同幅度的下滑,其中新华人寿降幅最大。以上险企分别实现保费497.3亿元、279.71亿元、427.88亿元、219.22亿元,降幅分别为20%、24%、3%、1%。

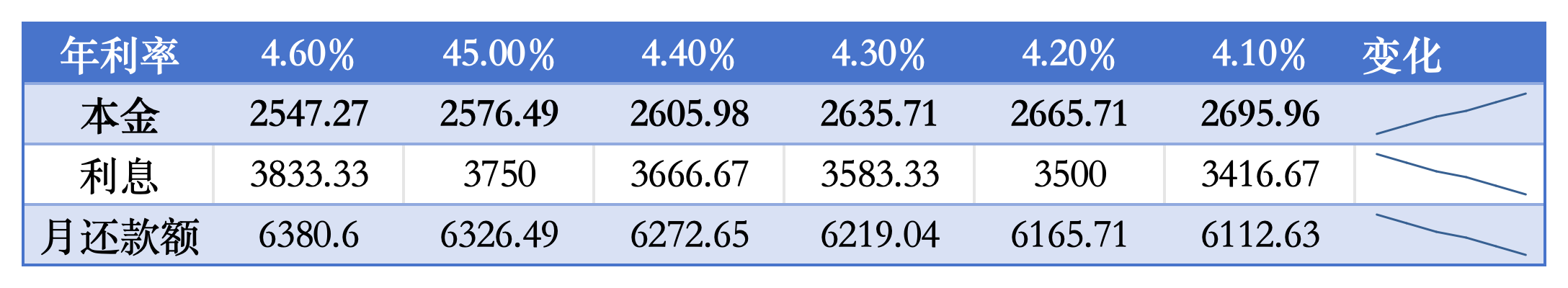

进一步来看,“报行合一”下,上半年各险企银保渠道新单保费均有所下滑,部分险企降幅超过了50%。具体来看:

新华保险,99.64亿,同比下降60.83%;

中国人寿,167.93亿,同比下降53.63%;

太保寿险,139.8亿,同比下降30.42%;

太平人寿,85.79亿元,同比下降30%;

人保寿险,223.95亿,同比下降26.2%;

阳光人寿,135.81亿元,同比下降16.87%;

平安寿险及健康险,130.96亿,同比下降15.07%。

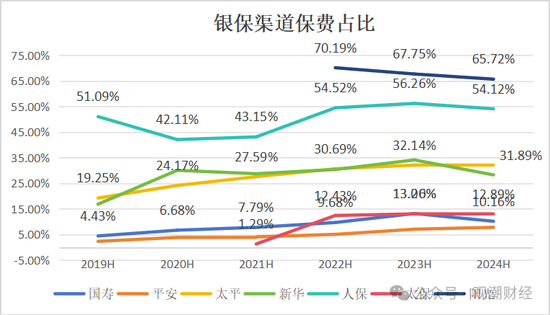

从各险企银保渠道所实现的保费占比来看,2024上半年仅平安寿险及健康险银保渠道所创造的保费占比实现正增长,其余均出现不同幅度下滑。今年上半年平安寿险及健康险银保渠道共实现规模保费302.49亿元,同比增长13%,在该板块保费总额中的占比达7.8%,同比提升0.74个百分点。

值得关注的是,上半年太平人寿该渠道保费绝对值岁同比提升,但占比却统计下滑。该险企累计实现原保费348.75亿元,同比增长3%,占比31.89%,同比减少0.25个百分点。

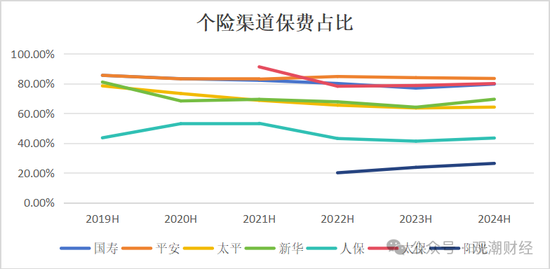

相应地,个险渠道来看,近平安寿险及健康险板块该渠道规模保费占比由2023年的84.03%降至83.48%,下滑1个百分点。其余险企中,今年上半年新华个险渠道所实现的原保费占比增幅最大,共累计原保费687.2亿元,同比下降1%,占比由去年同期的64.17%提升至69.53%,同比提升5个百分点。

注:本文太平数据由1HK=0.91RMB换算

本文由深雪兰茶于2024-09-18发表在四川庆凯内爬式布料机厂,如有疑问,请联系我们。

本文链接:https://qingkaigj.com/post/8542.html

发表评论